Kansspelbelasting

- TOP 3 ONLINE CASINO’S

€250

€250 200 FS

200 FS

of €40 €200

€200

+ 25 FS

Hoeveel is de kansspelbelasting?

Als eerste vraag je je natuurlijk af: hoe hoog is die kansspelbelasting eigenlijk? Op dit moment is de belasting 30,1 %. Het is een tijd lang 29% geweest, maar de belasting is verhoogd. De verhoging zou tijdelijk zijn, maar het is helaas gebleken dat het toch niet zo tijdelijk was…

Zelfs nu de Nederlandse casino markt officieel geopend is en de inkomsten velen malen hoger zijn dat de Nederlandse Kansspelautoriteit had verwacht. Blijft de belasting nog altijd op deze 30,1 % staan.

Moet ik zelf aangifte doen voor de belasting?

Vroeger moest je dat natuurlijk wel doen, als je een goede winst behaald had. Dat was nog in de tijd dat online gokken gedoogd werd en er dus geen legale Nederlandse casino’s online waren. Verderop op deze pagina kun je ook nog lezen hoe je dat vroeger moest doen. Of hoe je dat eigenlijk nog steeds moet doen als je in een online casino uit Malta speelt.

Speel je gewoon in een Nederlands online casino? Dan hoef je zelf geen aangifte meer te doen. Het Nederlandse casino regelt dit allemaal voor jou. Je zult het in de meeste gevallen niet eens door hebben. Achter de schermen zorgt de website er namelijk voor dat deze belasting netjes berekend en betaald wordt.

Het nadeel daarvan is natuurlijk wel dat het casino het ergens van moet betalen: dat wil zeggen dat veel spelletjes een iets lagere RTP-percentage zullen hebben dan dat je misschien gewent bent van online casino’s vroeger.

Hoeveel moest je aan kansspelbelasting betalen?

Als je vroeger in een kalendermaand meer winst maakte, dan dat je had ingezet in het online casino, moest je kansspelbelasting betalen. Voorheen was het zo dat je winst tot €449,- was vrijgesteld, maar dat is helaas niet meer. Als je een prijs won bij een online buitenlands kansspel op het internet, moest je daar altijd belasting over betalen. Hierbij moest je kijken naar je maandwinst. Er zit dus een verschil tussen wat je winst tijdens de maand was en wat die nu aan het einde van de maand was. Het belastingpercentage is op dit moment nog steeds 30,1%. Helaas vrij hoog dus.

Speel je nog steeds online in een casino dat niet de Nederlandse casino vergunning heeft? Dan speel je officieel in een illegaal casino. Dat houdt in dat je dus nog steed zelf aangifte moet doen voor de kansspelbelasting. Om je daar een beetje bij te helpen hebben we even wat voorbeelden voor je gemaakt, zodat jij kunt checken of je ook aangifte moet doen en of je kansspelbelasting betalen moet.

Voorbeeld 1

Je begint de maand met € 1.000,- op je casino account. Je eindigt de maand met € 700,- op je casino account. In deze maand heb je in totaal een verlies van € 300,-. Je moet geen kansspelbelasting betalen. Ook als je gedurende deze maand wel een winst hebt gemaakt, hoef je nu geen belasting te betalen. Er zit echt een verschil tussen de winst tijden de maand en aan het einde van de maand. Het gaat nu echt om je begin- en eindsaldo op je casino account.

Voorbeeld 2

Je begint de maand met € 1.000,- op je casino account. Je eindigt de maand met € 1.200,- op je casino account. In deze maand heb je in totaal een winst van € 200,- gemaakt. Over deze tweehonderd euro moet je wel kansspelbelasting betalen. In dit voorbeeld moet je 30,1% belasting over € 200,- betalen. Dit komt neer op € 60,20. Omdat je bij een belastingaangifte naar beneden moet afronden op hele euro’s, moet je dus € 60,- betalen.

Voorbeeld 3

Je begint de maand met € 1.000,- op je casino account. Je eindigt de maand met € 1.000,- op je casino account.

In deze maand heb je in over de hele maand gezien geen winst of verlies gemaakt. Misschien heb je wel gedurende de maand verlies gemaakt en ook weer winst. Maar dat maakt niet uit voor de aangifte. Je totaalsaldo over deze maand is € 0,-. Je hoeft geen belasting te betalen.

Hoe doe je aangifte?

Op de website van de Belastingdienst kan je een formulier downloaden voor kansspelbelasting. Dit formulier kan je thuis uitprinten en invullen. Je vult hier een aantal gegevens op in zoals je BSN nummer, adresgegevens etc. Daarnaast vul je in hoeveel geld je ingezet hebt en wat je winst is plus het bedrag dat je aan kansspelbelasting betalen moet. Op het formulier kan je ook aangeven waarmee je het gewonnen hebt. Bijvoorbeeld met een casinospel op het internet. Na het invullen van de vragen stuur je het aangiftebiljet op naar de belastingdienst. Je ontvangt vervolgens van hun een acceptgiro, waarmee je het geld kan overmaken.

Stap-voor-stap uitleg voor de kansspelbelasting aangifte

Benodigde tijd: 7 minuten

Je hebt een winst gemaakt met gokken, gefeliciteerd! Nu is het helaas tijd om aangifte te doen bij de Belastingdienst. Zoals je op deze pagina kunt lezen, moet je altijd aangifte doen als je over een hele maand gezien winst hebt gemaakt. Hieronder vertellen we je exact hoe je dat moet doen.

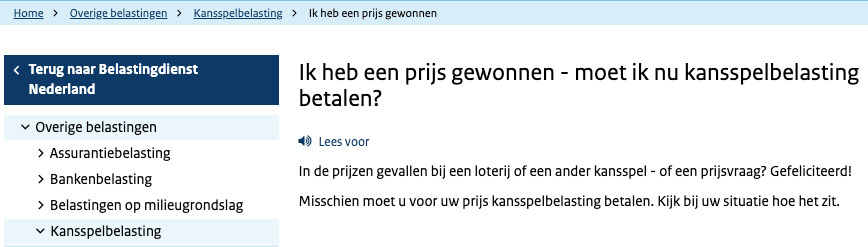

- Pagina van de kansspelbelasting opzoeken bij de belastingdienst.

Nu je weet dat je aangifte moet doen, ga je opzoek naar de afdeling kansspelbelasting op de website van de belastingdienst. Op onze afbeelding zie je hoe deze pagina eruit ziet.

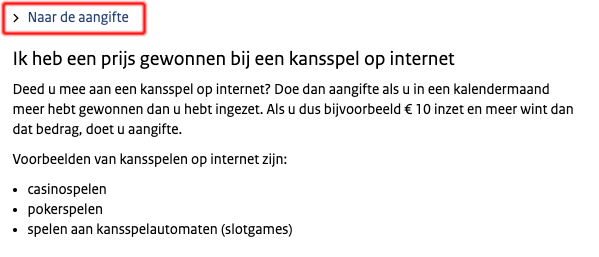

- Naar het juiste aangifteformulier

De volgende stap is het opzoeken van het juiste aangifteformulier. Er zijn meerdere opties op de pagina van de Belastingdienst. In jou geval moet je naar de pagina van de winst bij een buitenlands kansspel. Let goed op, want het formulier dat je moet hebben staat boven het stukje wat van toepassing is.

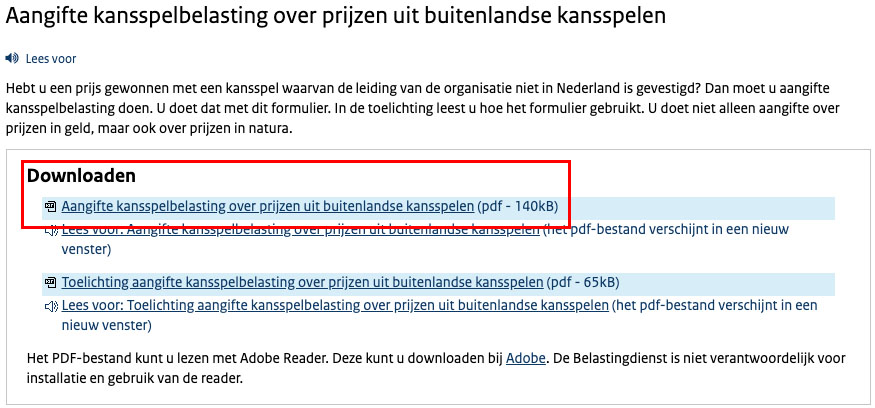

- Formulier downloaden

Nu je op de juiste pagina terecht bent gekomen, kun je het aangifteformulier downloaden. Ook is er een Pdf beschikbaar met daarin alle uitleg. Zo kun jij zo makkelijk mogelijk je aangifte invullen.

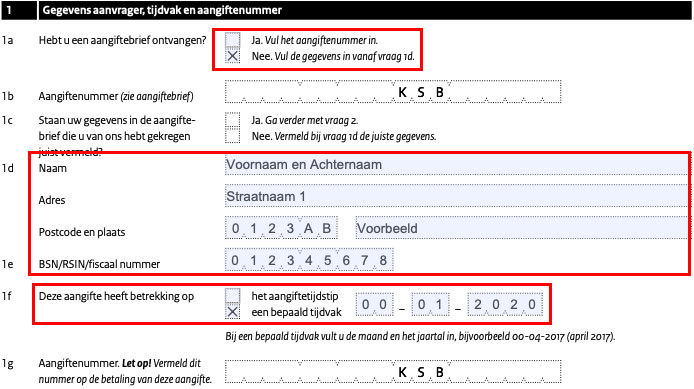

- Gegevens invullen

Nadat je het formulier hebt gedownload, kun je de gegeven gaan invullen. Lees goed bij welke regel je moet beginnen en check welke vakjes je wel en niet moet invullen. Omdat jouw aangifte over de maand gaat waarin je hebt gegokt, doe je aangifte over een tijdvak. En omdat je bij een buitenlands kansspel hebt mee gedaan, heb je geen aangiftebrief ontvangen. Op onze afbeelding zie je op welke vakjes je goed moet letten en wat je moet invullen.

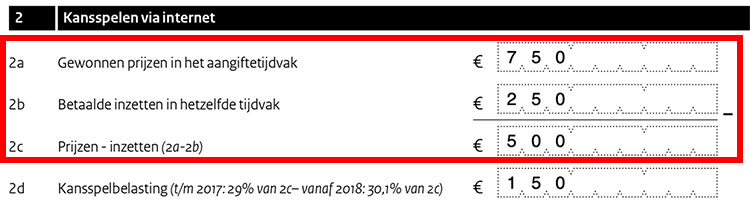

- Winst bepalen

Als volgende moet je jouw winst voor het tijdvak bepalen. Op de volgende pagina vul je in wat je gewonnen hebt, wat jouw inzetten zijn geweest en wat je dus als echte winst hebt gewonnen.

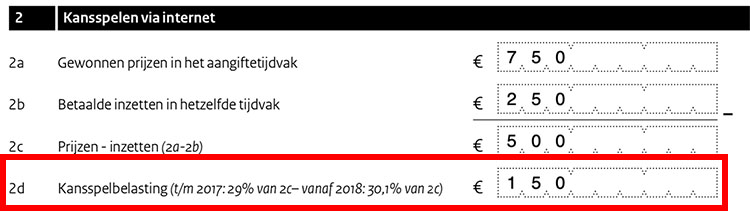

- Kansspelbelasting berekenen

De volgende stap is het daadwerkelijk berekenen van de kansspelbelasting. Het belastingpercentage is 30,1%. Je moet dus het bedrag van 2C x 30,1% rekenen.

In het voorbeeld is er een winst van €500,- gemaakt waarover dus een belasting van: 500 x 0,301 = €150,50 moet worden betaald. Belastingaangiftes moet je altijd naar beneden afronden op hele euro’s. Er moet in deze aangifte dus €150,- betaald worden. - Totale belasting berekenen

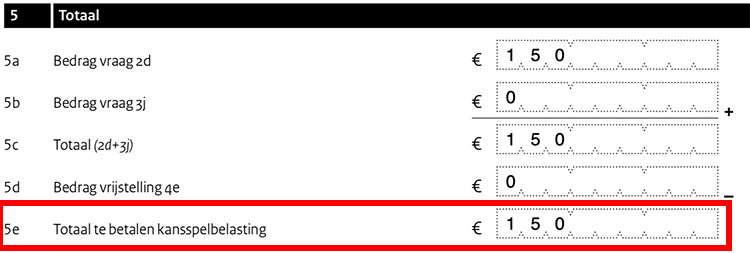

Na het invullen van het tweede punt van het formulier, volgen er nog meer punten. Als je naast het online gokken, ook bij andere buitenlandse spellen geld hebt gewonnen, moet je dat ook mee nemen in de aangifte. In ons voorbeeld hebben we niets anders aan te geven en moeten we alleen de belasting over de winst van in dit geval €150,- betalen.

- Ondertekenen en versturen van je aangifte

Voor de afronding van je aangifte, moet je het formulier ondertekenen. Vul op je pc nog even je gegevens in, print daarna het formulier uit en zet er een handtekening onder.

Nadat je het formulier helemaal hebt ingevuld, moet je deze opsturen naar de Belastingdienst.

Het adres daarvoor is:

Belastingdienst / Kansspelbelasting

Antwoordnummer 21180

6400 TB Heerlen

Wanneer moet je aangifte doen?

Als je regelmatig gokt en geld wint, ben je verplicht om maandelijks aangifte te doen. Je maakt gewoon aan het einde van de maand je saldo op en berekent of je aangifte moet doen. Volgens de wetgeving heb je een maand de tijd om aangifte te doen na ontvangst van het geld. Je laat dus eerst je winst uitkeren in het casino. Pas als je het geld op je rekening hebt staan doe je aangifte. Je hebt dan ook het geld om de rekening te betalen. Voor de rest ben je vooral zelf verantwoordelijk om je winst netjes aan te geven. Als je dit niet doet kan je flink in de problemen komen vanwege belasting ontduiking.

Ook aangifte doen als je bij partijen als Unibet online gokt?

Veel partijen beweren dat je geen belasting hoeft te betalen als je bijvoorbeeld bij een online casino als Unibet gaat gokken. Omdat Unibet in Malta is gevestigd en daar de afdracht doet voor de belasting, zou je hier in Nederland geen belasting hoeven te betalen. Helaas is dit niet zo. Als jij geld wint met online kansspelen bij een partij die niet in Nederland is gevestigd, moet je hier alsnog belasting over betalen. Dus of Unibet nu in Malta is gevestigd of straks met de nieuwe wetgeving in Nederland, je moet altijd belasting betalen over je casino winsten. Vanaf 1 oktober 2021 komen de eerste Nederlandse casino’s online. Zij gaan dan voor jou de belasting betalen. Dan ben je als speler niet meer zelf verantwoordelijk voor deze kansspelbelasting. Tot die tijd nog even zelf doen dus.

Belasting op gokken is tijdelijk verhoogt

Op dit moment ben je verplicht om 30,1% kansspelbelasting te betalen. Voorheen was dit 29%. De verhoging is volgens de regering tijdelijk tot de wetgeving rondom gokken verandert is. De wetgeving is ontzettend verouderd en staat nog niet toe dat online casino’s een vergunning kunnen krijgen. Het is de bedoeling dat dit gaat veranderen. Tot de veranderingen doorgevoerd zijn is er tijdelijk een verhoging van 1,1%. Volgens de regering is de tijdelijke verhoging noodzakelijk omdat ze nu belasting mislopen. Veel spelers doen geen aangifte omdat online gokken nog steeds niet gelegaliseerd is. Daarom proberen ze het gat te dichten door het tarief tijdelijk te verhogen tot de wetgeving geregeld is.

Ben je verplicht om verder nog belasting te betalen?

Nee, je bent verder niet verplicht om bijvoorbeeld inkomstenbelasting te betalen. In principe is het zo allemaal geregeld. Tenzij je echt duizenden euro’s gaat winnen en op een spaarrekening zet. In dit geval ben je, net als bij gewoon spaargeld, verplicht om vermogensbelasting te betalen. Uiteraard kan een belastingadviseur je hier meer over uitleggen. Dit regel je altijd bij je jaarlijkse aangifte bij de belastingdienst. Hier geef je op hoeveel spaargeld je bezit en als dit meer is dan de grens dan betaal je vermogensbelasting. Maar in principe hoef je na de afdracht van de belasting geen belasting meer te betalen en is het geld echt van jou.

Veel gestelde vragen over de kansspelbelasting van 2024

Net zoals alle belastingen in Nederland kom je er helaas niet onderuit. Het betalen is dus zeker verplicht. Wel dien je het zelf op te geven.

Hier boven aan op deze pagina vind je een handige rekentool. Zodra je de vakjes invult, komt er duidelijk uit wat je aan kansspelbelasting betalen moet aan de belastingdienst. Voorkom problemen en doe de aangifte dus ook!

Op dit moment is er in Nederland geen verschil tussen online en offline gokken. De kansspelbelasting is overal even hoog en je betaald dus altijd evenveel.

Ja zeker ook over de enorme bedragen van de postcodeloterij word nog belasting berekent. Hier boven kan je uitrekenen hoeveel je dan alsnog moet afdragen.

Er zijn simpelweg geen uitzonderingen op de kansspelbelasting op dit moment. Wat vaak wel word gedaan is dat de prijs word weergegeven met de belasting er al afgetrokken.